Paris, France, 20 févr. 2018

NEXITY DÉPASSE TOUS SES OBJECTIFS 2017

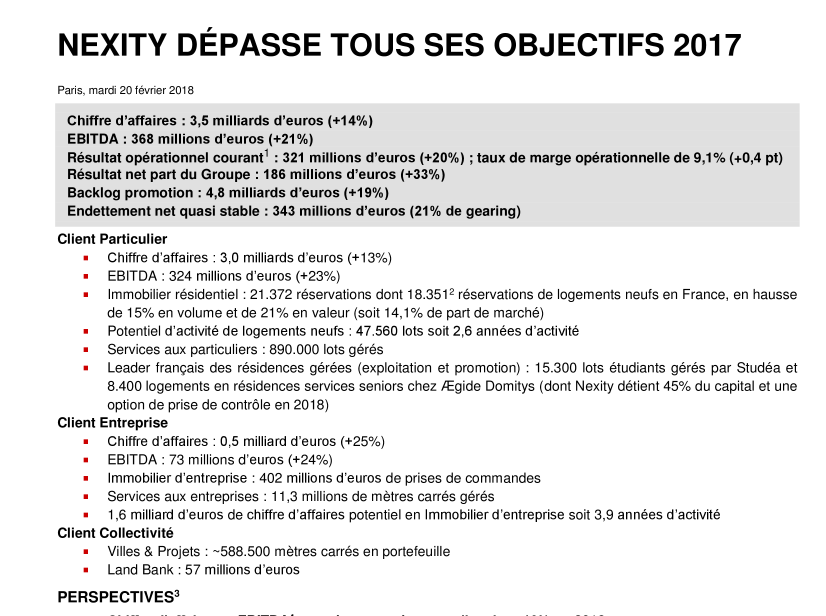

Chiffre d’affaires : 3,5 milliards d’euros (+14%)

EBITDA : 368 millions d’euros (+21%)

Résultat opérationnel courant[1] : 321 millions d’euros (+20%) ; taux de marge opérationnelle de 9,1% (+0,4 pt)

Résultat net part du Groupe : 186 millions d’euros (+33%)

Backlog promotion : 4,8 milliards d’euros (+19%)

Endettement net quasi stable : 343 millions d’euros (21% de gearing)

Chiffre d’affaires : 3,5 milliards d’euros (+14%)

EBITDA : 368 millions d’euros (+21%)

Résultat opérationnel courant[1] : 321 millions d’euros (+20%) ; taux de marge opérationnelle de 9,1% (+0,4 pt)

Résultat net part du Groupe : 186 millions d’euros (+33%)

Backlog promotion : 4,8 milliards d’euros (+19%)

Endettement net quasi stable : 343 millions d’euros (21% de gearing)

Client Particulier

- Chiffre d’affaires : 3,0 milliards d’euros (+13%)

- EBITDA : 324 millions d’euros (+23%)

- Immobilier résidentiel : 21.372 réservations dont 18.351[2] réservations de logements neufs en France, en hausse de 15% en volume et de 21% en valeur (soit 14,1% de part de marché)

- Potentiel d’activité de logements neufs : 47.560 lots soit 2,6 années d’activité

- Services aux particuliers : 890.000 lots gérés

- Leader français des résidences gérées (exploitation et promotion) : 15.300 lots étudiants gérés par Studéa et 8.400 logements en résidences services seniors chez Ægide Domitys (dont Nexity détient 45% du capital et une option de prise de contrôle en 2018)

Client Entreprise

- Chiffre d’affaires : 0,5 milliard d’euros (+25%)

- EBITDA : 73 millions d’euros (+24%)

- Immobilier d’entreprise : 402 millions d’euros de prises de commandes

- Services aux entreprises : 11,3 millions de mètres carrés gérés

- 1,6 milliard d’euros de chiffre d’affaires potentiel en Immobilier d’entreprise soit 3,9 années d’activité

Client Collectivité

- Villes & Projets : ~588.500 mètres carrés en portefeuille

- Land Bank : 57 millions d’euros

PERSPECTIVES[3]

- Chiffre d’affaires et EBITDA[4] attendus en croissance d’environ 10% en 2018

- Client Particulier : poursuite de la progression de la part de marché de Nexity dans un marché anticipé en léger repli mais restant à un niveau élevé (120.000/125.000 réservations attendues en 2018)

- Client Entreprise : prises de commandes en immobilier d’entreprise : 400 millions d’euros

- Augmentation du dividende par action payé en 2018 à 2,50[5] euros et à au moins 2,50 euros payé en 2019[6]

Les indicateurs et données financières, y compris prospectifs, commentés dans ce communiqué de presse sont issus du reporting opérationnel, avec la présentation des co-entreprises en intégration proportionnelle.

Les indicateurs utilisés sont définis dans le glossaire figurant en page 30 du présent communiqué.

[1] Guidance de 300 millions d’euros communiquée en février 2017 et revue à la hausse à au moins 300 millions en octobre 2017

[2] Le solde comprenant 2.601 réservations de terrains à bâtir et 420 réservations à l’international

[3] Les données prospectives tiennent compte de l’application des nouvelles normes comptables IFRS15 et IFRS16 appliquées à partir du 1er janvier 2018 par le Groupe et dont l’impact est détaillé en annexes 3 et 4 du présent communiqué

[4] L’objectif d’EBITDA correspond à un niveau d’environ 485 millions d’euros qui doit être comparé avec 448 millions d’euros en 2017 retraité avec l’application des nouvelles normes comptables IFRS 15 et IFRS 16

[5] Soit un taux de distribution de 75% du bénéfice par action

[6] Contre un dividende de 2,40 euros payé en 2017, un dividende de 2,40 euros précédemment annoncé pour 2018 et sous réserve de la décision du Conseil d’administration et de l’approbation de l’Assemblée générale de Nexity

Selon Alain Dinin, Président-Directeur Général :

« En 2017, le marché résidentiel français a poursuivi sa croissance et atteint le niveau record de 130.000 réservations. Le nouveau Gouvernement a globalement confirmé les orientations positives de la politique du logement engagées depuis 2014. Même si on peut regretter l’absence d’une stratégie de long terme, qui prenne en compte les vrais enjeux du secteur en France, comme la croissance démographique, la gouvernance des métropoles, le coût de production du logement, ou encore la place du logement social et celle des investisseurs institutionnels, il n’en reste pas moins que les mesures prises donnent aux acteurs du marché plusieurs années de visibilité. Dans le contexte de marché actuel, marqué par le début de la remontée des taux d’intérêt, et où la solvabilité des ménages est, plus que jamais, le facteur déterminant de la demande, Nexity affirme sa volonté de « tenir les prix » afin de continuer à offrir des logements abordables pour le plus grand nombre.

Nexity a, en 2017, battu tous les records et dépassé ses objectifs initiaux, commerciaux et financiers. Nos équipes ont réalisé plus de 18.000 réservations de logements neufs en France, ce qui nous donne une part de marché de plus de 14%, et plus de 21.000 réservations totales (incluant les terrains à bâtir et l’international). C’est le résultat de notre modèle décentralisé et entrepreneurial très proche du terrain, avec des équipes engagées et expérimentées, de notre positionnement de multi-spécialiste, et de nos outils commerciaux et de distribution, qui font la force de Nexity.

Les performances commerciales des métiers d’Immobilier d’entreprise et des métiers de Services sont également très bonnes.

Notre résultat opérationnel s’établit au-dessus de 320 millions d’euros. Le taux de marge du Groupe progresse et les activités de services améliorent leur performance. Les objectifs 2018 que nous publions aujourd’hui confirment la trajectoire de croissance rentable de notre société. Enfin, notre structure financière est saine ; elle nous permet d’augmenter à nouveau le dividende versé à nos actionnaires ; elle nous permettra d’accélérer notre croissance si des opportunités se présentent (croissance externe, notamment dans les services ; investissements dans le digital ; accélération des prises de positions foncières, sans remettre en cause notre modèle de promotion à faible risque).

Au-delà de la croissance de chacun de ses métiers, Nexity aspire à une transformation plus globale. Fort de son positionnement unique en France et d’un patrimoine de données considérable, le Groupe s’apprête à prendre un tournant vers un modèle de plateforme de services, pour apporter une réponse à tous les besoins immobiliers de ses clients, dépasser le dualisme promotion/exploitation pour imaginer des solutions globales, génératrices de revenu récurrent et créatrices de valeur pour ses clients, et surtout pour s’affirmer comme une entreprise utile et durable, qui place la responsabilité sociale et environnementale au cœur de sa stratégie.

À cet effet, Nexity a adopté en 2017 une nouvelle organisation par client (Client Particulier, Client Entreprise, Client Collectivité, Client Interne), désormais reflétée dans sa communication financière, qui s’appuie maintenant sur l’EBITDA comme principal indicateur de rentabilité, en cohérence avec le profil d’entreprise de services de Nexity. »

***

Le mardi 20 février 2018, le Conseil d’administration de Nexity, réuni sous la présidence d’Alain Dinin, a examiné et arrêté les comptes consolidés du Groupe au 31 décembre 2017. Les états financiers condensés (compte de résultat, bilan, tableau de flux de trésorerie et endettement net) figurent en annexe 2 (pages 21 à 23) du présent communiqué. Les procédures d’audit ont été effectuées. Le rapport de certification sera émis après vérification du rapport de gestion.

|

Réel 2017 |

Guidance 2017 |

||||

|

Progression de la part de marché de Nexity en Immobilier résidentiel |

14,1% |

> 13,5% |

✔ |

||

|

Prises de commandes en Immobilier d'entreprise |

402 M€ |

> 350 M€ |

✔ |

||

|

Chiffre d'affaires |

+14,0% |

En croissance de 10% |

✔ |

||

|

Résultat opérationnel courant |

321 M€ |

> 300 M€ |

✔ |

✔ : objectif dépassé

L’objectif d’atteindre un résultat opérationnel courant de 300 millions d’euros en 2018 communiqué en février 2016 a été atteint dès 2017 avec une année d’avance comme annoncé en février 2017 (révision à la hausse à 300 millions d’euros en 2017) puis en octobre 2017 (au moins 300 millions d’euros en 2017). Le résultat opérationnel courant de 321 millions d’euros atteint au 31 décembre 2017 correspond à un EBITDA de 368 millions d’euros. L’objectif précédemment communiqué, d’atteindre un résultat opérationnel courant d’au moins 325 millions d’euros en 2018 est désormais remplacé par un objectif d’EBITDA attendu d’environ 485 millions d’euros pour 2018 (qui doit être comparé avec un EBITDA de 448 millions d’euros en 2017 retraité avec l’application des nouvelles normes comptables).

[1]Guidance communiquée le 21 février 2017 et partiellement revue à la hausse le 25 octobre 2017

Immobilier résidentiel

En 2017, le marché français des ventes au détail de logements neufs a enregistré son meilleur niveau depuis 2007. Il atteint 130.000 réservations nettes[2] sur l’ensemble de l’année 2017 (soit une progression de 2% par rapport à l’année 2016), toujours porté par un niveau des taux d’intérêt très faible et une amélioration du contexte économique dans son ensemble.

Après avoir touché un point bas en novembre 2016 (1,31% en moyenne), les taux des crédits immobiliers aux particuliers ont légèrement augmenté pour atteindre en moyenne 1,51% en décembre 2017[3] et Nexity anticipe la poursuite de cette remontée graduelle des taux. Le faible niveau actuel des taux demeure un facteur important de soutien de la demande de logements (sur l’année 2017, il a été de 1,53% en moyenne à comparer à 1,62% au cours de l’exercice 2016).

La plupart des mesures fiscales destinées à encourager la construction de logements neufs a été reconduite par le budget 2018 voté par le Parlement. Les quelques limitations décidées par le Gouvernement (recentrage du Pinel et du PTZ sur les zones dites « tendues ») ne devraient pas avoir d’impact significatif sur Nexity, compte tenu de la focalisation de l’activité du Groupe sur les grandes métropoles et leurs périphéries.

|

Réservations (lots et M€) |

2017 |

2016 |

Écart % |

|||

|

Logement (France) |

18.351 |

15.893 |

+ 15,5% |

|||

|

dont croissance externe* |

2.503 |

842 |

x 3,0 |

|||

|

Terrains à bâtir |

2.601 |

2.518 |

+ 3,3% |

|||

|

International |

420 |

479 |

- 12,3% |

|||

|

Total réservations (nombre de lots) |

21.372 |

18.890 |

+ 13,1% |

|||

|

Logement (France) |

3.564 |

2.942 |

+ 21,1% |

|||

|

dont croissance externe* |

471 |

138 |

x 3,4 |

|||

|

Terrains à bâtir |

202 |

197 |

+ 2,6% |

|||

|

International |

51 |

79 |

- 35,1% |

|||

|

Total réservations (M€ TTC) |

3.817 |

3.218 |

+ 18,6% |

|||

|

* Edouard Denis est consolidé depuis le 1er juillet 2016, Primosud depuis le 31 décembre 2016 |

||||||

- Logement

En 2017, le nombre de réservations nettes de logements neufs en France enregistrées par le Groupe s’élève à 18.351 lots, niveau record, en hausse de 15% en volume et 21% en valeur par rapport à l’année précédente. La croissance de l’activité s’élève à +77% depuis 2014. Sur la base des premières estimations du marché français (130.000 réservations[4]), la part de marché de Nexity atteindrait un niveau historique de 14,1% contre 12,5% en 2016. La progression du chiffre d’affaires réservé est supérieure à celle du volume de réservations, compte tenu notamment d’une augmentation du prix moyen tant des ventes au détail (voir tableau ci-après) que des ventes en bloc (meilleur mix géographique et produits).

En termes de répartition géographique, 89% des réservations réalisées en 2017 sont localisées dans les zones tendues (zones A, Abis et B1 selon le zonage Pinel en vigueur). Elles ont été dynamiques en Île-de-France (+27%) et en province (+19%).

Hors opérations de croissance externe, le nombre de réservations s’élève à 15.848 lots (+5% par rapport à fin 2016), soit un chiffre d’affaires réservé de 3.093 millions d’euros TTC, en progression de 10% par rapport à fin 2016.

Sur le seul quatrième trimestre 2017, la progression des réservations nettes de logements neufs en France est de 10% en volume et de 17% en valeur (+1% en volume et 9% en valeur à périmètre constant).

|

Évolution des réservations de logements neufs par clients - France (nombre de lots) |

2017 |

|

2016 |

|

||

|

Clients accédants |

3.814 |

24% |

3.716 |

25% |

||

|

dont : - primo-accédants |

2.939 |

19% |

2.841 |

19% |

||

|

- autres accédants |

875 |

6% |

875 |

6% |

||

|

Investisseurs individuels |

6.943 |

44% |

6.555 |

44% |

||

|

Bailleurs professionnels |

5.091 |

32% |

4.780 |

32% |

||

|

Total réservations logements |

15.848 |

100% |

15.051 |

100% |

Les réservations des primo-accédants sont en croissance de 3% par rapport à 2016, 57% ont bénéficié du PTZ (dont 97% en zones tendues).

Les réservations des investisseurs individuels ont augmenté en 2017 (+6% par rapport à fin 2016), dont 60% vont utiliser le dispositif Pinel (dont 93% en zones tendues).

Les réservations faites par des bailleurs professionnels progressent de 7% par rapport à 2016. La diminution annoncée des ressources financières du secteur social ne s’est pas traduite, ni en 2017, ni sur les premières semaines de 2018, par un ralentissement de l’activité de ventes en bloc sociales.

|

Prix moyen de vente & Surface * |

2017 |

2016 |

Écart % |

|||

|

Prix moyen TTC Logement au m² (€) |

3.915 |

3.834 |

+ 2,1% |

|||

|

Surface moyenne par logement (m²) |

56,3 |

55,7 |

+ 1,0% |

|||

|

Prix moyen TTC par logement (k€) |

220,4 |

|

213,6 |

|

+ 3,1% |

|

|

* Hors réservations en bloc, réservations d'Iselection, de PERL, d'Edouard Denis, de Primosud et hors International |

||||||

Le prix moyen TTC des logements réservés par les clients particuliers de Nexity à fin décembre 2017 est en hausse de 3% par rapport à fin 2016, traduisant notamment une légère augmentation du prix moyen au mètre carré.

À périmètre constant, le niveau moyen de pré-commercialisation des opérations constaté au lancement des travaux atteint 78% à fin 2017 (contre 72% l’an dernier), niveau exceptionnellement élevé.

En 2017, Nexity a lancé un total de 21.607 lots (+55% par rapport à fin 2016). L’offre commerciale de logements progresse de 28% pour atteindre 8.651 lots à fin décembre 2017 (6.872 lots à périmètre constant, +21% par rapport à 2016). La part du stock achevé (145 lots) dans l’offre commerciale de logements demeure toujours très faible.

À fin décembre 2017, le potentiel d’activité en logements neufs[5] augmente de 14% par rapport à fin 2016 et s’élève à 47.560 lots, soit 2,6 années d’activité (38.527 lots à périmètre constant).

En complément, Nexity intervient en tant que commercialisateur pour le compte de promoteurs tiers sous la marque iSelection. À ce titre, 2.116 réservations additionnelles ont été réalisées au cours de l’exercice 2017. Cette activité sera, comme PERL qui commercialise des logements par démembrement (nue-propriété/usufruit) et d’autres structures spécialisées dans la commercialisation et le conseil, reclassée dans l’activité Services aux particuliers à compter du 1er janvier 2018.

- Lotissement

Les réservations de terrains à bâtir s’établissent à 2.601 unités, en hausse de 3% par rapport à 2016. 26% sont localisées dans les zones tendues, à noter que l’activité commerciale réalisée dans les autres zones pourrait être impactée par l’évolution de la politique du logement du Gouvernement (notamment la suppression progressive du PTZ en zones non tendues). Le prix moyen des réservations nettes pour les particuliers est stable à 77 K€, avec une augmentation des surfaces moyennes (+1%) compensée par une baisse du prix moyen au mètre carré (-1%).

- International

En 2017, 420 réservations de logements neufs (en retrait de 12% par rapport à fin 2016) ont été réalisées à l’international. La Pologne progresse de manière satisfaisante (+7% par rapport à 2016). L’activité en Italie a été plus réduite, compte tenu de l’absence de lancements commerciaux.

Immobilier d’entreprise [6]

En 2017, 25,4 milliards d’euros ont été investis en immobilier d’entreprise en France, niveau toujours élevé bien qu’en léger retrait par rapport aux 26 milliards d’euros engagés en 2016. Les bureaux en Île-de-France représentent 71% de ces volumes parmi lesquels les actifs « prime » peuvent se négocier à un taux de 3%, historiquement bas. Le marché des VEFA de bureaux est resté dynamique (plus de 4 milliards d’euros), en progression par rapport aux volumes de 2016, avec une part toujours importante pour les opérations « en blanc » (47% des opérations en 2017, contre 61% en 2016), démontrant l’appétence au risque des investisseurs anticipant une pénurie d’offres de qualité sur le marché locatif.

Le dynamisme du marché locatif s’est confirmé au cours du quatrième trimestre avec plus de 850.000 mètres carrés placés en Île-de-France et portant la demande placée (volume de transactions locatives et ventes utilisateurs) à 2,6 millions de mètres carrés pour l’ensemble de l’année 2017, en progression de 8% par rapport à l’année 2016.

Au quatrième trimestre 2017, Nexity a enregistré près de 260 millions d’euros de commandes grâce notamment à la vente en l’état futur d’achèvement de la première tranche de l’opération Évidence, située au cœur du nouvel éco-quartier des Docks de Saint-Ouen (93), à la Caisse des Dépôts et Amundi Immobilier.

L’activité en province a été très dynamique au cours de l’année 2017, avec 151 millions d’euros de commandes enregistrées et notamment la vente en l’état futur d’achèvement de :

- Palazzo Méridia à Nice (06), l’immeuble de bureaux en structure bois le plus haut de France (R+9, 35 mètres) sera livré début 2019 ;

- Wooden Park à Mérignac (33). Ensemble de 3 bâtiments de bureaux en bois massif à haute performance environnementale qui développera une surface de 6.000 mètres carrés. La livraison sera effectuée entre le 4ème trimestre 2018 et le 2ème trimestre 2019 ; et

- Une plateforme logistique de près de 60.000 mètres carrés au sein de la ZAC Mitra près de Nîmes (30). Livrée en janvier 2019, la plateforme logistique sera louée à Auchan pour une durée de 9 ans fermes.

Le montant total de prises de commandes en 2017 s’élève à 402 millions d’euros HT dépassant ainsi l’objectif de 350 millions d’euros de commandes sur l’année.

À fin décembre 2017, le potentiel d’activité de l’Immobilier d’entreprise[7] représente 1,6 milliard d’euros de chiffre d’affaires potentiel soit 3,9 années d’activité.

Services

Dans les Services immobiliers aux particuliers (syndic, gestion locative, location, exploitation de résidences, transaction), le portefeuille de lots en gestion s’élève à près de 890.000 lots au 31 décembre 2017, démontrant une forte diminution du taux d’érosion par rapport aux années précédentes (à périmètre constant, -1,1% à fin 2017 par rapport à - 2,9% au 31 décembre 2016[8]). Cette amélioration de la performance commerciale de Nexity s’explique surtout par de moindres pertes de mandats traduisant une meilleure fidélisation des clients. Nexity Studéa, leader dans l’exploitation de résidences étudiantes (124 résidences soit 15.300 lots gérés au 31 décembre 2017) a vu son taux d’occupation progresser pour atteindre 91,5% (contre 89,6% à fin 2016). Par ailleurs, au travers de sa participation dans le groupe Ægide-Domitys, Nexity est le leader des résidences services seniors (72 résidences gérées soit près de 8.400 lots au 31 décembre 2017).

Les Services immobiliers aux particuliers ont poursuivi leur transformation digitale, avec notamment la mise en place de nouveaux outils au service des clients (dématérialisation de la visite d’immeubles, espace privé client interactif…), le développement d’agences connectées ou encore l’élaboration d’offres disruptives comme celle d’E-gérance (1ère offre de gestion locative entièrement digitale).

Dans les activités de Franchises, le nombre de compromis enregistrés en 2017 par Century 21 et Guy Hoquet l’Immobilier est en hausse de 7% par rapport à 2016 dans un marché de l’immobilier ancien en France ayant atteint un niveau exceptionnel[9]. Le nombre d’agences franchisées est en croissance au cours de l’exercice 2017 et s’établit à 1.292 agences à fin décembre 2017 contre 1.217 à fin décembre 2016.

Dans les Services immobiliers aux entreprises, les surfaces sous gestion s’élèvent à 11,3 millions de mètres carrés à fin décembre 2017, en retrait de 8% par rapport à fin 2016, principalement en raison de la fin d’un mandat de gestion représentant plus de 530.000 mètres carrés. L’activité se développe sur des services à valeur ajoutée (supervision de travaux, assistance technique, conciergerie et animation d’immeubles).

Régénération urbaine (Villes & Projets)

À fin décembre 2017, le potentiel foncier de l’activité de régénération urbaine de Nexity (Villes & Projets) est en croissance de 11% et s’élève à 588.500 mètres carrés[10] avec notamment l’entrée en portefeuille de l’opération située à Bry-Villiers-sur-Marne (94) à proximité de la future gare du Grand Paris située sur la nouvelle ligne 15 sud. Ce projet mixte développera une surface de 140.000 mètres carrés répartis entre immobilier résidentiel et locaux d’activités.

Digital et Innovation

Nexity poursuit son investissement dans le digital et l’innovation à hauteur d’environ 30 millions d’euros par an répartis entre des projets internes de digitalisation et des investissements dans de nouveaux services, soit grâce à des investissements directs soit grâce à des partenariats avec des start-ups ou en participation dans des fonds de capital-risque (Demeter, Elaia et Newfund).

Au cours de l’exercice 2017, 28 millions d’euros ont été investis notamment dans :

- Les investissements directs dans des start-ups innovantes à l’image de Cowork.io (application permettant la gestion des espaces de travail), Realiz3D (création de maquettes 3D interactives), LuckeyHomes (gestion de locations courtes durées type Airbnb) ;

- Le développement de nouvelles offres de services comme Eugénie (outil de gestion numérique de logements connectés) qui sera déployé dans tous les programmes commercialisés à partir de mars 2018 ;

- Le développement des premiers lancements commerciaux 100% digitaux à l’instar du programme Vill’Arboréa, rue des Girondins à Lyon (69) ; et

- L’ouverture d’un incubateur interne au sein du siège du Groupe : le Startup Studio.

Parmi les initiatives lancées depuis 2014 :

- Bien’ici, site d’annonces immobilières nouvelle génération détenu à 48% par Nexity aux côtés du Consortium des Professionnels de l’Immobilier, continue à enregistrer un nombre croissant de demandes d’adhésion de professionnels pour la diffusion payante de leurs annonces (7.352 agences adhérentes à fin 2017 contre 5.800 fin 2016). Le nombre de visites ne cesse de croître et a atteint un record à 3,5 millions de visites en novembre 2017, ce qui permet à Bien’ici de s’imposer, deux ans seulement après son lancement, comme le troisième portail immobilier français.

Enfin, Nexity ne renouvellera pas les baux existants des espaces Blue Office en première et deuxième couronnes parisiennes mais continuera de développer une offre de bureaux partagés.

[2] Source : Premières estimations publiées par l’ECLN

[3] Source : Observatoire Crédit Logement

[4] Source : Premières estimations publiées par l’ECLN

[5] Cf. glossaire en page 30

[6] Source des données de marché : CBRE, Marketview, Bureaux Île-de-France et Investissement France - 4ème trimestre 2017

[7] Cf. glossaire en page 30

[8] À périmètre courant, le taux d’érosion s’élève à 0,9% au 31 décembre 2017 contre 1,9% au 31 décembre 2016

[9] Marché estimé à 986.000 transactions, soit une croissance de 17% par rapport à 2016 (Bilan 2017 – FNAIM)

[10] Surfaces indicatives pouvant faire l’objet d’ajustement lors de l’obtention des autorisations administratives

(Comptes avec les normes IFRS appliquées au 31 décembre 2017, et le retraitement des co-entreprises[11] en intégration proportionnelle)

Chiffre d’affaires

Le chiffre d’affaires enregistré par Nexity en 2017 s’établit à 3.506,1 millions d’euros, en progression de 14% par rapport à l’année 2016. À périmètre constant, hors Edouard Denis et Primosud[12], le chiffre d’affaires du Groupe pour l’exercice 2017 s’élève à 3.404,4 millions d’euros, en croissance de 11% par rapport à 2016.

|

En millions d'euros |

2017 |

2016 |

Écart % |

|||

|

Immobilier résidentiel |

2.597,5 |

2.267,4 |

+ 14,6% |

|||

|

Immobilier d'entreprise |

397,2 |

306,9 |

+ 29,4% |

|||

|

Services |

507,2 |

494,1 |

+ 2,6% |

|||

|

Autres activités |

4,3 |

4,3 |

- 0,2% |

|||

|

Chiffre d'affaires* Groupe |

3.506,1 |

3.072,7 |

+ 14,1% |

* Les chiffres d'affaires de l'Immobilier résidentiel et de l'Immobilier d'entreprise sont reconnus selon la méthode de l'avancement pour les VEFA et les contrats de promotion immobilière, c'est-à-dire calculés sur la base des ventes notariées et au prorata de l'avancement des coûts de construction engagés.

Le chiffre d’affaires du pôle Immobilier résidentiel s’élève à 2.597 millions d’euros, en hausse de 15% sur un an. Cette croissance reflète la forte progression du carnet de commandes du pôle constatée au cours des dernières années.

À périmètre constant, le chiffre d’affaires 2017 du pôle s’élève à 2.496 millions d’euros, en progression de 10% par rapport à fin 2016.

Le chiffre d’affaires du pôle Immobilier d’entreprise s’inscrit en forte progression par rapport à l’année 2016 (+29%) à 397 millions d’euros compte tenu de la montée en puissance des projets signés au cours des exercices précédents.

Le chiffre d’affaires du pôle Services s’établit à 507 millions d’euros, en progression de 3% par rapport à 2016. La croissance du chiffre d’affaires s’explique notamment par une forte progression des réseaux de franchises (+15%) et à un moindre degré par l’augmentation du chiffre d’affaires de l’administration de biens17 (+2%).

Le chiffre d’affaires des Autres activités (stable par rapport à 2016 à 4,3 millions d’euros) intègre notamment des cessions de charges foncières issues de l’activité Villes & Projets à des tiers.

Selon la nouvelle organisation du Groupe orientée client, qui sera désormais utilisée par Nexity pour sa communication financière, le chiffre d’affaires du Client Particulier (promotion Immobilier résidentiel et Services aux particuliers) est en progression de 13% et s’élève à 3.041 millions d’euros à fin 2017 (contre 2.700 millions d’euros en 2016). Le chiffre d’affaires du Client Entreprise (promotion Immobilier d’entreprise et Services aux entreprises) progresse de 25% et atteint 461 millions d’euros à fin 2017 (contre 368 millions d’euros en 2016).

En normes IFRS, le chiffre d’affaires à fin décembre 2017 s’établit à 3.354 millions d’euros, en hausse de 13 % par rapport au chiffre d’affaires consolidé de 2.975 millions d’euros au 31 décembre 2016. Ce chiffre d’affaires exclut celui des co-entreprises en application de la norme IFRS 11, qui impose la comptabilisation par mise en équivalence des co-entreprises antérieurement intégrées proportionnellement.

Résultat opérationnel courant [13]

Le résultat opérationnel courant de Nexity atteint 321 millions d’euros en 2017 (contre 266 millions d’euros en 2016, soit +20%). Le taux de marge opérationnelle courante est en hausse de 0,4 point à 9,1%.

|

En millions d'euros |

2017 |

2016 |

Écart % |

|||

|

Immobilier résidentiel |

247,0 |

203,1 |

+ 21,6% |

|||

|

% du chiffre d'affaires |

9,5% |

9,0% |

||||

|

Immobilier d'entreprise |

70,4 |

57,1 |

+ 23,2% |

|||

|

% du chiffre d'affaires |

17,7% |

18,6% |

||||

|

Services |

47,0 |

44,8 |

+ 5,0% |

|||

|

% du chiffre d'affaires |

9,3% |

9,1% |

||||

|

Autres activités |

(43,9) |

(38,5) |

ns |

|||

|

Résultat opérationnel courant |

320,5 |

266,5 |

+ 20,3% |

|||

|

% du chiffre d'affaires |

9,1% |

8,7% |

|

Le résultat opérationnel courant de l’Immobilier résidentiel s’élève à 247 millions d’euros en 2017, en croissance de 22% sur un an (+44 millions d’euros), traduisant le bon déroulement des opérations de promotion de logements et d’aménagement de terrains à bâtir ainsi que la performance commerciale des années précédentes. Le taux de marge opérationnelle courante du pôle progresse de 0,5 point pour atteindre 9,5%. L’International contribue positivement à cette évolution.

Le résultat opérationnel courant du pôle Immobilier d’entreprise s’élève à 70 millions d’euros en 2017 contre 57 millions d’euros en 2016 (+23%). Le taux de marge opérationnelle courante du pôle s’élève à 17,7%, traduisant la bonne maîtrise financière et technique des projets en cours et bénéficiant d’un contexte économique et financier porteur. Le backlog du pôle permet d’anticiper le maintien d’un taux de marge sensiblement supérieur à 10% sur les deux prochains exercices.

La contribution du pôle Services au résultat opérationnel courant s’élève à 47 millions d’euros, contre 45 millions en 2016, soit un taux de marge opérationnelle courante en progression à 9,3% (contre 9,1% en 2016), traduisant notamment la bonne maîtrise des charges.

Le résultat opérationnel courant de l’administration de biens est en progression (+5%) et s’établit à 34 millions d’euros, soit un taux de marge de 10,8% en croissance de 0,4 point. Il bénéficie par ailleurs du dynamisme des activités de transaction. La rentabilité des activités de services immobiliers aux entreprises continue d’être affectée par la réorganisation de Nexity Conseil et Transaction. La rentabilité de Nexity Studéa poursuit son amélioration (+0,9 point par rapport à fin 2016) du fait de la politique de repositionnement de son parc de résidences étudiantes. La très bonne rentabilité des réseaux de franchises s’explique notamment par la progression du chiffre d’affaires qui permet de mieux amortir les charges fixes.

Le résultat opérationnel courant des Autres activités (-44 millions d’euros en 2017 contre -39 millions d’euros en 2016) comprend notamment le résultat de la holding, les frais d’études et de structure de Villes & Projets, le développement des activités en incubation et des projets digitaux[14], et les charges IFRS liées aux paiements en actions.

Au 31 décembre 2017, le résultat opérationnel courant du Client Particulier s’élève à 295 millions d’euros contre 248 millions d’euros à fin 2016, soit un taux de marge opérationnelle de 9,7% en progression de 0,5 point. Le résultat opérationnel courant du Client Entreprise s’élève à 69 millions d’euros (contre 57 millions d’euros en 2016), soit une marge opérationnelle courante de 15%, en retrait de 0,6 point par rapport à son niveau de 2016.

EBITDA [15]

En 2017, l’EBITDA de Nexity s’élève à 368 millions d’euros, contre 305 millions d’euros en 2016 (+21%) soit un taux de marge de 10,5% contre 9,9% en 2016. L’EBITDA du pôle Services atteint 62 millions d’euros, en croissance de 12% par rapport à 2016, avec un taux de marge de 12,2% (soit une progression de 1 point par rapport à son niveau de 2016).

Résultat net

|

En millions d'euros |

2017 |

2016 |

Var. en M€ |

|||

|

Chiffre d'affaires consolidé |

3.506,1 |

3.072,7 |

433,5 |

|||

|

|

||||||

|

EBITDA |

368,5 |

304,7 |

63,8 |

|||

|

% du chiffre d'affaires |

10,5% |

9,9% |

||||

|

|

||||||

|

Résultat opérationnel |

320,5 |

266,5 |

54,0 |

|||

|

Résultat financier |

(29,5) |

(28,0) |

(1,5) |

|||

|

Impôts sur les bénéfices |

(94,8) |

(89,0) |

(5,9) |

|||

|

Quote-part dans les résultats des entreprises mises en équivalence |

(4,9) |

(7,2) |

2,3 |

|||

|

Résultat net |

191,3 |

142,3 |

48,9 |

|||

|

Participations ne donnant pas le contrôle |

(5,7) |

(3,2) |

(2,4) |

|||

|

Résultat net part des actionnaires de la société-mère |

185,6 |

139,1 |

46,5 |

|||

|

(en euros) |

|

|

|

|||

|

Résultat de base par action |

3,35 |

2,54 |

0,81 |

Le résultat financier ressort à -30 millions d'euros, contre -28 millions d’euros en 2016.

La charge d’impôts (95 millions d’euros) augmente de 5,9 millions d’euros tenant compte de la hausse du résultat mais qui est atténué par le remboursement pour 7 millions d’euros de la taxe de 3% sur les dividendes que Nexity avait versée en 2013 et 2014. Cette taxe a été invalidée par le Conseil constitutionnel en octobre 2017. Le taux effectif d’impôt sur les sociétés ressort alors à 32,6% en 2017 contre 37,3% l’an dernier. Le taux effectif d’impôt 2017 s’élève à 35,0% si on retraite l’effet du remboursement de la taxe 3% sur les dividendes.

Les sociétés mises en équivalence affichent une contribution négative de 4,9 millions d’euros (contre une perte de 7,2 millions d’euros en 2016). Ce résultat intègre principalement celui de Bien’ici et celui d’Ægide-Domitys.

Le résultat net part du Groupe s'élève à 185,6 millions d'euros pour la période, contre 139,1 millions d’euros en 2016 (+33%). Le bénéfice par action[16] s’élève à 3,35 euros (contre 2,54 euros en 2016) en progression de 32%.

Besoin en Fonds de Roulement

|

En millions d'euros |

31-déc.-17 |

31-déc.-16 |

Var. en M€ |

|||

|

Immobilier résidentiel |

826 |

759 |

67 |

|||

|

Immobilier d'entreprise |

(44) |

(3) |

(41) |

|||

|

Services |

(40) |

(63) |

23 |

|||

|

Autres activités |

28 |

2 |

26 |

|||

|

Total BFR d'exploitation |

770 |

695 |

75 |

|||

|

Impôt sur les sociétés |

3 |

(3) |

6 |

|||

|

Total BFR |

774 |

692 |

82 |

Au 31 décembre 2017, le BFR d’exploitation (770 millions d’euros) augmente de 75 millions d’euros par rapport à son niveau de décembre 2016.

Dans le pôle Immobilier résidentiel, l’évolution positive du BFR reflète le fort développement de l’activité du Groupe. Le BFR de l’Immobilier d’entreprise s’améliore de 41 millions d’euros en raison du dynamisme des prises de commandes réalisées à la fin de l’exercice. Le BFR des Services est impacté par des décalages ponctuels de trésorerie. L’évolution du BFR du pôle Autres activités tient compte de l’accroissement des prises de positions foncières réalisées par l’activité de régénération urbaine (Villes & Projets).

Flux de trésorerie

|

En millions d'euros |

2017 |

2016 |

||

|

Capacité d'autofinancement avant coût du financement et impôts |

355,9 |

288,8 |

||

|

|

||||

|

Capacité d'autofinancement après coût du financement et impôts |

239,3 |

181,6 |

||

|

Variation du BFR lié à l'activité (hors impôts) |

(63,6) |

(27,8) |

||

|

Variation du BFR d'impôts, dividendes des mises en équivalence et autres |

9,2 |

37,1 |

||

|

Flux de trésorerie liés aux activités opérationnelles |

185,0 |

190,9 |

||

|

Flux de trésorerie liés aux investissements opérationnels |

(32,7) |

(23,3) |

||

|

Cash-flow libre |

152,2 |

167,6 |

||

|

Flux de trésorerie liés aux investissements financiers |

(10,5) |

(57,1) |

||

|

Dividende payé par Nexity SA |

(132,7) |

(120,5) |

||

|

Flux de trésorerie liés aux opérations de financement (hors dividendes) |

131,8 |

(112,0) |

||

|

Variation de trésorerie |

140,8 |

(122,0) |

La capacité d’autofinancement avant coût du financement et impôts, qui s’élève à 356 millions d’euros, progresse de 67 millions d’euros par rapport à 2016, principalement en raison de l’amélioration du résultat de l’exercice.

Les investissements opérationnels notamment informatiques, augmentent à 33 millions d’euros contre 23 millions d’euros en 2016.

À fin 2017, le cash-flow libre[17] généré par Nexity s’élève à 152 millions d’euros contre 168 millions d’euros l’année précédente, et est supérieur au montant du dividende.

Les flux de trésorerie liés aux opérations de financement (132 millions d’euros), correspondent principalement à l’émission obligataire réalisée en juin 2017 pour 151 millions d’euros (voir ci-après), nette des remboursements de crédit et du rachat partiel des obligations au cours de l’exercice.

Structure financière

Les capitaux propres consolidés (part des actionnaires de la société-mère) s’établissent à 1.639 millions d’euros à fin décembre 2017, contre 1.589 millions à fin décembre 2016, après principalement le paiement du dividende (133 millions d’euros) et la prise en compte du résultat net (186 millions d’euros en part du Groupe).

|

En millions d'euros |

31-déc.-17 |

31-déc.-16 |

Var. en M€ |

|||

|

Emprunts obligataires (yc intérêts courus et frais de mise en place) |

703 |

610 |

93 |

|||

|

Emprunts sur établissements de crédit et autres |

454 |

375 |

79 |

|||

|

Autres dettes et autres créances financières |

3 |

8 |

(5) |

|||

|

Trésorerie nette et autres |

(817) |

(676) |

(141) |

|||

|

Endettement net |

343 |

317 |

26 |

Au 31 décembre 2017, l’endettement net atteint 343 millions d’euros contre 317 millions d’euros au 31 décembre 2016 (+26 millions d’euros). Le cash-flow généré par l’exploitation couvrant presque totalement l’augmentation du BFR lié à l’activité (64 millions d’euros), le versement du dividende (133 millions d’euros) et les investissements. Au 31 décembre 2017, l’endettement net représente 21% des capitaux propres et environ une fois l’EBITDA de l’année.

Le 22 juin 2017, Nexity a réalisé avec succès une émission obligataire de 151 millions d’euros par voie de placement privé, comprenant une tranche de 30 millions d’euros portant intérêt au taux annuel de 2,05% pour un remboursement in fine en novembre 2023 (6,5 ans), et une tranche de 121 millions d’euros portant intérêt au taux annuel de 2,60% pour un remboursement in fine en juin 2025 (8 ans). Concomitamment, Nexity a racheté pour 65 millions d’euros des obligations arrivant à échéance en décembre 2018.

Au 31 décembre 2017, la maturité de la dette s’élève à 4 ans et le coût moyen de la dette est de 2,9% contre 3,2% au 31 décembre 2016. Nexity respecte au 31 décembre 2017 l’ensemble des covenants financiers attachés à ses emprunts obligataires.

Backlog - Carnet de commandes au 31 décembre 2017

|

En millions d'euros, hors taxes |

31-déc.-17 |

31-déc.-16 |

Écart % |

|||

|

Immobilier résidentiel - Logement |

3.945 |

3.227 |

+ 22,3% |

|||

|

Immobilier résidentiel - Terrains à bâtir |

246 |

237 |

+ 3,8% |

|||

|

Backlog Immobilier résidentiel |

4.191 |

3.464 |

+ 21,0% |

|||

|

Backlog Immobilier d'entreprise |

562 |

544 |

+ 3,3% |

|||

|

Total Backlog Groupe |

4.754 |

4.008 |

+ 18,6% |

Le carnet de commandes du Groupe à fin décembre 2017 s’établit à un niveau record de 4.754 millions d’euros, en progression de 19% par rapport à fin 2016 et représente l’équivalent de 19 mois d’activité de promotion de Nexity (chiffre d’affaires sur 12 mois glissants).

Le carnet de commandes du pôle Immobilier résidentiel s’établit à 4.191 millions d’euros, en progression de 21% par rapport au 31 décembre 2016. Ce carnet représente 19 mois d’activité (chiffre d’affaires sur 12 mois glissants du pôle Immobilier résidentiel).

Le carnet de commandes du pôle Immobilier d’entreprise atteint 562 millions d’euros à fin 2017, en progression de 3% par rapport au 31 décembre 2016. Ce carnet représente 17 mois d’activité (chiffre d’affaires sur 12 mois glissants du pôle Immobilier d’entreprise).

Évolutions des normes comptables et de la sectorisation opérationnelle

Normes comptables IFRS 15 et IFRS 16

La norme IFRS 15 « Produits des activités ordinaires tirés des contrats conclus avec des clients », d’application obligatoire depuis le 1er janvier 2018, a un impact limité sur les comptes du Groupe. L’application de cette norme a pour principal effet, pour les activités de promotion immobilière en France, une modalité de reconnaissance du chiffre d’affaires et des marges à l’avancement plus rapide qu’auparavant. En effet, le calcul de l’avancement s’effectue désormais sur la totalité des coûts stockables (y compris notamment le terrain). Symétriquement le backlog du Groupe diminue du cumul de cet avancement plus élevé (baisse de 627 millions d’euros au 31 décembre 2017, soit -14%).

La norme IFRS 16 « Contrats de location », d’application obligatoire au 1er janvier 2019 est appliquée par le Groupe de manière anticipée au 1er janvier 2018. Cette norme impose aux preneurs la comptabilisation de l’ensemble des loyers restant à payer sous forme d’un droit d’utilisation en immobilisations et d’un passif de location en dette financière. Pour Nexity, les loyers concernés (80 millions d’euros payés en 2017) concernent principalement pour moitié les immeubles utilisés pour l’exploitation et pour le solde les logements gérés dans le cadre de l’activité de gestion de résidences étudiantes (Nexity Studéa). Les principaux impacts simulés sur le bilan au 31 décembre 2017, sont une augmentation des immobilisations et de la dette nette d’environ 300 millions d’euros. L’impact sur le compte de résultat se traduit par une amélioration de l’EBITDA d’environ 80 millions d’euros, le résultat net restant pratiquement inchangé.

Nouvelle sectorisation opérationnelle

Dans le cadre de la poursuite de la stratégie de développement de Nexity vers une plateforme de services à l’immobilier initiée en 2017, le Groupe présentera désormais sa communication financière selon son organisation centrée par client (avec deux grands pôles Client Particulier et Client Entreprise).

À ce titre, les reclassements suivants seront opérés :

- Le pôle Services est ventilé en deux activités (Services aux particuliers et Services aux entreprises) respectivement reclassées dans le pôle Client Particulier et le pôle Client Entreprise ; et

- Les activités de commercialisation de logements neufs pour le compte de tiers réalisées sous la marque iSelection, les activités de commercialisation de logements par démembrement (nue-propriété/usufruit) réalisées sous la marque PERL, les activités de courtage immobilier réalisées par la filiale Nexity Solutions Crédit ainsi que les activités de conseil en gestion patrimoniale réalisées par la filiale Nexity Patrimoine sont transférées de la Promotion Immobilier résidentiel vers les Services aux particuliers au sein du pôle Client Particulier.

Les états de passage sont présentés au titre de l’exercice 2017 en annexes 3 et 4 :

- L’impact de l’application des nouvelles normes comptables IFRS 15 et IFRS 16 est présenté en annexe 3 avec les états financiers condensés retraités (compte de résultat, bilan, endettement net et tableau des flux de trésorerie) ; et

- L’impact de la resectorisation pour les principaux indicateurs du Groupe est présenté en annexe 4, y compris la ventilation de l’impact des nouvelles normes comptables IFRS 15 et IFRS 16.

Perspectives

Les perspectives 2018 sont présentées en tenant compte de l’application des normes comptables IFRS 15 et IFRS 16 que le Groupe appliquera dès 2018.

Compte tenu de l’environnement actuel au sein duquel il évolue, le Groupe anticipe :

- Un chiffre d’affaires et un EBITD [18] en croissance en 2018 d’environ 10% ;

- Pour le Client Particulier : la poursuite de la progression de la part de marché de Nexity dans un marché anticipé en léger repli mais restant à un niveau élevé (120.000/125.000 réservations attendues en 2018) ;

- Pour le Client Entreprise : un niveau de prises de commandes en immobilier d’entreprise de 400 millions d’euros ; et

- Une augmentation du dividende par action payé en 2018 à 2,5[19] euros et à au moins 2,50 euros payés en 2019[20]

Le Groupe présentera son nouveau plan stratégique à moyen terme (2018-2020) en juin 2018 à l’occasion d’une journée investisseurs.

[11]Cf. glossaire en page 30

[12]Edouard Denis est consolidé depuis le 1er juillet 2016, Primosud depuis le 31 décembre 2016

[13]Cf. glossaire en page 30

[14]En 2017, l’impact comptable du digital et autres activités innovantes chez Nexity s’élève à 16 millions d’euros de charges, dont 11 millions comptabilisés dans les « Autres activités », le solde étant sectorisé dans les comptes de résultat des autres pôles

[15]L’EBITDA, ou excédent brut d’exploitation défini par Nexity est égal au résultat opérationnel courant avant amortissement et dépréciation des immobilisations, des dotations nettes aux provisions, des charges de paiements en actions et du déstockage des frais financiers affectés aux opérations, majoré des dividendes reçus des entreprises comptabilisées par mises en équivalence et ayant une nature opérationnelle dans le prolongement de l’activité du Groupe. Cf. glossaire en page 30

[16]Le bénéfice par action est calculé sur le nombre moyen d’actions en circulation pendant la période Cf. glossaire en page 30

[17]Cf. glossaire en page 30

[18]L’objectif d’EBITDA correspond à un niveau d’environ 485 millions d’euros qui doit être comparé avec 448 millions d’euros en 2017 retraité avec l’application des nouvelles normes comptables IFRS 15 et IFRS 16

[19]Soit un taux de distribution de 75% du bénéfice par action

[20] Contre un dividende de 2,40 euros payé en 2017, un dividende de 2,40 euros précédemment annoncé pour 2018 et sous réserve de la décision du Conseil d’administration et de l’approbation de l’Assemblée générale de Nexity

|

Chiffre d’affaires et activité commerciale T1 2018 |

mercredi 25 avril 2018 |

|

Assemblée générale des actionnaires |

jeudi 31 mai 2018 |

|

Journée investisseurs à Paris (sur invitation) |

juin 2018 |

|

Résultats semestriels 2018 |

mercredi 25 juillet 2018 |

|

Chiffre d’affaires et activité commerciale T3 2018 |

mardi 30 octobre 2018 |

Une conférence téléphonique sur les résultats annuels 2017 se tiendra aujourd’hui en anglais à 18:30 CET, accessible avec le code 4130599 aux numéros suivants :

|

+33 (0)1 76 77 22 57 |

|

+44 (0)330 336 94 11 |

|

+1 323 794 2093 |

La présentation accompagnant cette conférence sera disponible sur le site Internet du Groupe à partir de 18:15 CET et pourra être suivie à l’adresse suivante : http://edge.media-server.com/m6/p/t8zj9yse3pz6omzz

Possibilité de réécouter la conférence téléphonique sur http://www.nexity.fr/immobilier/groupe/finance à partir du lendemain.

Avertissement

Les données, hypothèses et estimations sur lesquelles la Société a pu raisonnablement se fonder pour déterminer ses objectifs sont susceptibles d’évoluer ou d’être modifiées en raison des incertitudes liées notamment à l’environnement économique, financier et concurrentiel. En outre, il ne peut pas être exclu que certains risques décrits au chapitre 2 du document de référence déposé auprès de l’AMF sous le numéro D.17-0335 en date du 6 avril 2017 puissent avoir un impact sur les activités du Groupe et la capacité de la Société à réaliser ses objectifs. La Société ne prend donc aucun engagement ni ne donne aucune garantie sur la réalisation des objectifs et ne s’engage pas à publier ou communiquer d’éventuels rectificatifs ou mises à jour de ces éléments.

Les indicateurs et données financières de cette annexe présentent le reporting opérationnel avec la présentation des co-entreprises en intégration proportionnelle et leur réconciliation avec les normes IFRS appliquées au 31 décembre 2017. Nexity continue d’intégrer les co-entreprises selon le mode proportionnel, car il considère que cette présentation traduit mieux la mesure de sa performance et de ses risques, en termes de chiffre d’affaires, de résultat opérationnel, de besoin en fonds de roulement, ou d’endettement.

SÉRIES TRIMESTRIELLES

Réservations du pôle Immobilier résidentiel

|

2017 |

2016 |

2015 |

|

|||||||||||||

|

Nombre de lots, en unités |

T4 |

T3 |

T2 |

T1 |

T4 |

T3 |

T2 |

T1 |

T4 |

T3 |

T2 |

T1 |

||||

|

Logements neufs (France) |

5.736 |

4.821 |

4.288 |

3.506 |

5.201 |

3.624 |

4.121 |

2.947 |

4.237 |

2.368 |

2.949 |

2.187 |

||||

|

- dont croissance externe 2016 |

1.053 |

638 |

399 |

413 |

547 |

295 |

||||||||||

|

Terrains à bâtir |

920 |

522 |

680 |

479 |

1.027 |

420 |

654 |

417 |

925 |

400 |

556 |

321 |

||||

|

International |

208 |

69 |

106 |

37 |

141 |

95 |

170 |

73 |

133 |

103 |

42 |

14 |

||||

|

Total (nombre de lots) |

6.864 |

5.412 |

5.074 |

4.022 |

6.369 |

4.139 |

4.945 |

3.437 |

5.295 |

2.871 |

3.547 |

2.522 |

||||

|

Valeur, en M€ TTC |

|

|

|

|

|

|

|

|

|

|

|

|

||||

|

Logements neufs (France) |

1.135 |

915 |

858 |

655 |

969 |

666 |

772 |

536 |

803 |

473 |

595 |

415 |

||||

|

- dont croissance externe 2016 |

177 |

137 |

82 |

75 |

90 |

48 |

||||||||||

|

Terrains à bâtir |

72 |

42 |

53 |

35 |

87 |

30 |

48 |

32 |

69 |

29 |

45 |

23 |

||||

|

International |

22 |

6 |

14 |

9 |

21 |

17 |

28 |

13 |

19 |

15 |

6 |

2 |

||||

|

Total (M€ TTC) |

1.229 |

964 |

925 |

699 |

1.076 |

713 |

848 |

581 |

891 |

516 |

646 |

440 |

||||

Chiffre d'affaires par pôle

|

2017 |

2016 |

2015 |

|||||||||||||

|

En millions d'euros |

T4 |

T3 |

T2 |

T1 |

T4 |

T3 |

T2 |

T1 |

T4 |

T3 |

T2 |

T1 |

|||

|

Immobilier résidentiel |

970,3 |

553,6 |

625,8 |

447,8 |

809,9 |

475,4 |

549,3 |

432,8 |

809,3 |

460,3 |

531,5 |

360,5 |

|||

|

Immobilier d'entreprise |

151,2 |

103,6 |

56,7 |

85,8 |

117,5 |

60,6 |

61,3 |

67,6 |

74,2 |

102,8 |

116,5 |

85,7 |

|||

|

Services |

134,0 |

127,5 |

124,3 |

121,3 |

125,6 |

124,8 |

122,8 |

120,9 |

131,3 |

129,8 |

121,2 |

121,5 |

|||

|

Autres activités |

0,8 |

0,6 |

1,7 |

1,1 |

0,9 |

0,6 |

2,1 |

0,7 |

1,3 |

1,2 |

9,0 |

1,0 |

|||

|

GROUPE |

1.256,3 |

785,4 |

808,5 |

656,0 |

1.053,8 |

661,4 |

735,6 |

621,9 |

1.016,0 |

694,1 |

778,2 |

568,7 |

|||

COMPTE DE RÉSULTAT CONSOLIDÉ AU 31 DÉCEMBRE 2017

|

(en millions d'euros) |

31/12/2017 |

Retraitement |

31/12/2017 |

31/12/2016 |

|

|

Chiffre d'affaires |

3.354,0 |

152,2 |

3.506,1 |

3.072,7 |

|

|

Charges opérationnelles |

(3.006,3) |

(131,4) |

(3.137,7) |

(2.768,0) |

|

|

Dividendes reçus d'entreprises mises en équivalence* |

15,4 |

(15,4) |

- |

- |

|

|

EBITDA |

363,1 |

5,3 |

368,5 |

304,7 |

|

|

Amortissement et dépréciation des immobilisations |

(24,4) |

- |

(24,4) |

(23,3) |

|

|

Dotations nettes aux provisions |

(4,2) |

0,0 |

(4,2) |

1,8 |

|

|

Paiements en actions |

(14,3) |

- |

(14,3) |

(13,3) |

|

|

Déstockage frais financiers affectés aux opérations |

(5,1) |

(0,1) |

(5,1) |

(3,4) |

|

|

Dividendes reçus d'entreprises mises en équivalence* |

(15,4) |

15,4 |

- |

- |

|

|

Résultat opérationnel courant |

299,8 |

20,7 |

320,5 |

266,5 |

|

|

Quote-part du résultat net d'entreprises mises en équivalence* |

14,7 |

(14,7) |

- |

||

|

Résultat opérationnel après quote-part du résultat net d'entreprises mises en équivalence |

314,5 |

6,0 |

320,5 |

266,5 |

|

|

Coût de l'endettement financier net |

(28,9) |

(1,5) |

(30,4) |

(26,3) |

|

|

Autres charges et produits financiers |

0,9 |

0,0 |

0,9 |

(1,7) |

|

|

Résultat financier |

(28,0) |

(1,5) |

(29,5) |

(28,0) |

|

|

Résultat des activités courantes avant impôts |

286,5 |

4,5 |

291,0 |

238,5 |

|

|

Impôts sur les bénéfices |

(90,3) |

(4,5) |

(94,8) |

(89,0) |

|

|

Quote-part dans les résultats des autres entreprises mises en équivalence |

(4,9) |

- |

(4,9) |

(7,2) |

|

|

Résultat net de l'ensemble consolidé |

191,3 |

- |

191,3 |

142,3 |

|

|

dont participations ne donnant pas le contrôle |

5,7 |

- |

5,7 |

3,2 |

|

|

|

|||||

|

dont part des actionnaires de la société-mère |

185,6 |

- |

185,6 |

139,1 |

|

|

(en euros) |

|

||||

|

Résultat de base par action** |

3,35 |

- |

3,35 |

2,54 |

|

|

* Il s'agit des entreprises comptabilisées par mise en équivalence et ayant une nature opérationnelle (co-entreprise) |

|||||

BILAN CONSOLIDÉ AU 31 DÉCEMBRE 2017

|

ACTIF |

31/12/2017 |

Retraitement |

31/12/2017 |

31/12/2016 |

|

|

Goodwills |

1.213,4 |

- |

1.213,4 |

1.213,6 |

|

|

Autres immobilisations |

171,5 |

(1,3) |

170,2 |

154,7 |

|

|

Titres mis en équivalence |

47,0 |

(22,8) |

24,2 |

28,1 |

|

|

Total actifs non courants |

1.431,9 |

(24,1) |

1.407,8 |

1.396,4 |

|

|

BFR net |

706,1 |

67,5 |

773,6 |

691,8 |

|

|

Total de l'actif |

2.138,0 |

43,4 |

2.181,4 |

2.088,2 |

|

|

PASSIF |

31/12/2017 |

Retraitement |

31/12/2017 |

31/12/2016 |

|

|

Capital et Réserves |

1.452,9 |

- |

1.452,9 |

1.450,2 |

|

|

Résultat de la période |

185,6 |

- |

185,6 |

139,1 |

|

|

Capitaux propres part des actionnaires de la société-mère |

1.638,6 |

- |

1.638,6 |

1.589,3 |

|

|

Participations ne donnant pas le contrôle |

4,9 |

- |

4,9 |

4,9 |

|

|

Capitaux propres de l'ensemble |

1.643,4 |

- |

1.643,4 |

1.594,1 |

|

|

Endettement net |

305,5 |

37,2 |

342,7 |

316,6 |

|

|

Provisions |

132,0 |

0,8 |

132,8 |

129,5 |

|

|

Impôts différés nets |

57,1 |

5,4 |

62,5 |

47,9 |

|

|

Total du passif |

2.138,0 |

43,4 |

2.181,4 |

2.088,2 |

|

ENDETTEMENT NET AU 31 DÉCEMBRE 2017

|

|

31/12/2017 |

Retraitement |

31/12/2017 |

31/12/2016 |

|

|

|

|

|

|

|

|

|

Emprunt obligataire (yc intérêts courus et frais de mise en place) |

703,4 |

- |

703,4 |

610,4 |

|

|

Emprunts sur établissements de crédit et autres |

429,0 |

25,0 |

454,0 |

374,9 |

|

|

Emprunts sur établissements de crédit et autres |

1.132,3 |

25,0 |

1.157,4 |

985,3 |

|

|

|

|

|

|

|

|

|

Autres dettes et autres créances financières |

(60,6) |

63,2 |

2,6 |

7,8 |

|

|

|

|

|

|

|

|

|

Trésorerie et équivalents de trésorerie |

(776,4) |

(59,8) |

(836,2) |

(697,6) |

|

|

Banques créditrices (découverts bancaires) |

10,2 |

8,7 |

18,9 |

21,2 |

|

|

Trésorerie nette et autres |

(766,2) |

(51,0) |

(817,2) |

(676,4) |

|

|

Total endettement net |

305,5 |

37,2 |

342,7 |

316,6 |

|

TABLEAU DES FLUX DE TRESORERIE

|

(en millions d'euros) |

31/12/2017 |

Retraitement |

31/12/2017 |

31/12/2016 |

|

|

Résultat net des sociétés intégrées |

191,3 |

(0,0) |

191,3 |

142,3 |

|

|

Élimination des charges et produits sans incidence sur la trésorerie |

33,4 |

14,7 |

48,1 |

39,3 |

|

|

Capacité d'autofinancement après coût du financement et impôts |

224,7 |

14,7 |

239,3 |

181,6 |

|

|

Élimination des charges (produits) d'intérêt nettes |

28,9 |

1,5 |

30,4 |

26,3 |

|

|

Élimination de la charge d'impôt (y compris impôts différés) |

81,6 |

4,5 |

86,1 |

80,9 |

|

|

Capacité d'autofinancement avant coût du financement et impôts |

335,1 |

20,7 |

355,9 |

288,8 |

|

|

Incidence de la variation du BFR liée à l'activité |

(24,0) |

(39,6) |

(63,6) |

(27,8) |

|

|

Dividendes reçus des sociétés mises en équivalence |

13,5 |

(15,4) |

(2,0) |

(0,8) |

|

|

Intérêts versés |

(16,5) |

(1,6) |

(18,0) |

(15,8) |

|

|

Impôts payés |

(86,7) |

(0,6) |

(87,3) |

(53,5) |

|

|

Flux de trésorerie liés aux activités opérationnelles |

221,4 |

(36,5) |

184,9 |

190,9 |

|

|

Flux de trésorerie liés aux Investissements opérationnels (nets) |

(32,7) |

- |

(32,7) |

(23,3) |

|

|

Cash flow libre |

188,7 |

(36,5) |

152,2 |

167,7 |

|

|

Acquisitions de filiales et autres variations du périmètre |

(4,4) |

(0,2) |

(4,6) |

(53,1) |

|

|

Autres investissements financiers nets |

(5,9) |

0,0 |

(5,8) |

(4,0) |

|

|

Flux de trésorerie liés aux opérations d'investissement financiers |

(10,3) |

(0,2) |

(10,5) |

(57,1) |

|

|

Augmentation de capital |

22,7 |

- |

22,7 |

0,0 |

|

|

Dividendes payés aux actionnaires de la société-mère |

(132,7) |

- |

(132,7) |

(120,5) |

|

|

Autres mouvements liés aux capitaux propres |

(8,8) |

- |

(8,8) |

(34,2) |

|

|

Variation des dettes et créances financières (nets) |

89,1 |

28,3 |

117,4 |

(77,6) |

|

|

Flux de trésorerie liés aux opérations de financement |

(29,7) |

28,3 |

(1,4) |

(232,2) |

|

|

Incidence de la variation des taux de change |

0,4 |

0,0 |

0,5 |

(0,3) |

|

|

Variation de trésorerie |

149,1 |

(8,3) |

140,8 |

(122,0) |

EBITDA PAR PÔLE

L’EBITDA, dont la définition est indiquée dans le glossaire en page 30, est un indicateur alternatif de performance dont la réconciliation avec le résultat opérationnel courant est présentée ci-dessous, ainsi que dans l’annexe 3 du présent communiqué.

|

2017 |

2016 |

|||||||||

|

En millions d'euros |

Résultat |

Retraitements |

EBITDA |

Résultat |

Retraitements |

EBITDA |

Variation |

|||

|

Immobilier résidentiel |

247,0 |

16,8 |

263,8 |

203,1 |

7,0 |

210,2 |

+ 25,5% |

|||

|

% du chiffre d'affaires |

9,5% |

|

10,2% |

9,0% |

9,3% |

|||||

|

|

|

|

||||||||

|

Immobilier d'entreprise |

70,4 |

0,3 |

70,7 |

57,1 |

(0,3) |

56,8 |

+ 24,5% |

|||

|

% du chiffre d'affaires |

17,7% |

|

17,8% |

18,6% |

18,5% |

|||||

|

|

|

|

||||||||

|

Services |

47,0 |

15,0 |

62,0 |

44,8 |

10,6 |

55,4 |

+ 11,9% |

|||

|

% du chiffre d'affaires |

9,3% |

|

12,2% |

9,1% |

11,2% |

|||||

|

|

|

|

||||||||

|

Autres activités |

(43,9) |

15,9 |

(28,1) |

(38,5) |

20,9 |

(17,7) |

na |

|||

|

|

|

|

||||||||

|

GROUPE |

320,5 |

47,9 |

368,5 |

266,5 |

38,2 |

304,7 |

+ 20,9% |

|||

|

% du chiffre d'affaires |

9,1% |

|

10,5% |

8,7% |

|

9,9% |

|

|||

SÉRIE SEMESTRIELLE PAR PÔLE

RÉSULTAT OPÉRATIONNEL COURANT

|

2017 |

2016 |

2015 |

||||||||||

|

En millions d'euros |

FY |

S2 |

S1 |

FY |

S2 |

S1 |

FY |

S2 |

S1 |

|||

|

Immobilier résidentiel |

247,0 |

160,6 |

86,4 |

203,1 |

123,7 |

79,4 |

186,3 |

117,1 |

69,2 |

|||

|

Immobilier d'entreprise |

70,4 |

39,9 |

30,4 |

57,1 |

35,3 |

21,9 |

39,0 |

16,8 |

22,2 |

|||

|

Services |

47,0 |

28,3 |

18,7 |

44,8 |

29,4 |

15,4 |

35,4 |

23,3 |

12,1 |

|||

|

Autres activités |

(43,9) |

(32,2) |

(11,7) |

(38,5) |

(28,6) |

(9,9) |

(40,6) |

(29,5) |

(11,1) |

|||

|

GROUPE |

320,5 |

196,7 |

123,9 |

266,5 |

159,8 |

106,7 |

220,1 |

127,8 |

92,3 |

|||

EBITDA

|

2017 |

2016 |

2015 |

||||||||||

|

En millions d'euros |

FY |

S2 |

S1 |

FY |

S2 |

S1 |

FY |

S2 |

S1 |

|||

|

Immobilier résidentiel |

263,8 |

172,3 |

91,6 |

210,2 |

131,7 |

78,4 |

189,3 |

121,2 |

68,1 |

|||

|

Immobilier d'entreprise |

70,7 |

39,9 |

30,8 |

56,8 |

33,9 |

22,9 |

38,8 |

20,3 |

18,5 |

|||

|

Services |

62,0 |

38,1 |

23,9 |

55,4 |

36,6 |

18,8 |

46,3 |

32,6 |

13,7 |

|||

|

Autres activités |

(28,1) |

(20,7) |

(7,4) |

(17,7) |

(16,8) |

(0,9) |

(14,6) |

(13,4) |

(1,2) |

|||

|

GROUPE |

368,5 |

229,6 |

138,9 |

304,7 |

185,4 |

119,3 |

259,8 |

160,6 |

99,2 |

|||

Les tableaux ci-après présentent, pour l’exercice 2017, le compte de résultat, le bilan, l’endettement net et le tableau des flux de trésorerie selon les normes IFRS appliquées au 31 décembre 2017.

COMPTE DE RÉSULTAT CONSOLIDÉ AU 31 DÉCEMBRE 2017

|

(en millions d'euros) |

31/12/2017 |

31/12/2016 |

|

|

Chiffre d'affaires |

3.354,0 |

2.975,4 |

|

|

Charges opérationnelles |

(3.006,3) |

(2.688,0) |

|

|

Dividendes reçus d'entreprises mises en équivalence* |

15,4 |

21,0 |

|

|

EBITDA |

363,1 |

308,5 |

|

|

Amortissement et dépréciation des immobilisations |

(24,4) |

(23,3) |

|

|

Dotations nettes aux provisions |

(4,2) |

1,6 |

|

|

Paiements en actions |

(14,3) |

(13,3) |

|

|

Déstockage frais financiers affectés aux opérations |

(5,1) |

(3,4) |

|

|

Dividendes reçus d'entreprises mises en équivalence* |

(15,4) |

(21,0) |

|

|

Résultat opérationnel courant |

299,8 |

249,0 |

|

|

Quote-part du résultat net d'entreprises mises en équivalence* |

14,7 |

13,9 |

|

|

Résultat opérationnel après quote-part du résultat net d'entreprises mises en équivalence |

314,5 |

262,9 |

|

|

Coût de l'endettement financier net |

(28,9) |

(25,7) |

|

|

Autres charges et produits financiers |

0,9 |

(1,8) |

|

|

Résultat financier |

(28,0) |

(27,5) |

|

|

Résultat des activités courantes avant impôts |

286,5 |

235,4 |

|

|

Impôts sur les bénéfices |

(90,3) |

(85,9) |

|

|

Quote-part dans les résultats des autres entreprises mises en équivalence |

(4,9) |

(7,2) |

|

|

Résultat net de l'ensemble consolidé |

191,3 |

142,3 |

|

|

dont participations ne donnant pas le contrôle |

5,7 |

3,2 |

|

|

|

|||

|

dont part des actionnaires de la société-mère |

185,6 |

139,1 |

|

|

(en euros) |

|

||

|

Résultat de base par action** |

3,35 |

2,54 |

|

|

* Il s'agit des entreprises comptabilisées par mise en équivalence et ayant une nature opérationnelle (co-entreprise) |

|||

BILAN CONSOLIDÉ AU 31 DÉCEMBRE 2017

|

ACTIF |

31/12/2017 |

31/12/2016 |

|

|

Goodwills |

1.213,4 |

1.213,6 |

|

|

Autres immobilisations |

171,5 |

156,0 |

|

|

Titres mis en équivalence |

47,0 |

46,6 |

|

|

Total actifs non courants |

1.431,9 |

1.416,2 |

|

|

BFR net |

706,1 |

665,5 |

|

|

Total de l'actif |

2.138,0 |

2.081,7 |

|

|

PASSIF |

31/12/2017 |

31/12/2016 |

|

|

Capital et Réserves |

1.452,9 |

1.450,2 |

|

|

Résultat de la période |

185,6 |

139,1 |

|

|

Capitaux propres part des actionnaires de la société-mère |

1.638,6 |

1.589,3 |

|

|

Participations ne donnant pas le contrôle |

4,9 |

4,9 |

|

|

Capitaux propres de l'ensemble |

1.643,4 |

1.594,1 |

|

|

Endettement net |

305,5 |

311,8 |

|

|

Provisions |

132,0 |

128,9 |

|

|

Impôts différés nets |

57,1 |

46,8 |

|

|

Total du passif |

2.138,0 |

2.081,7 |

ENDETTEMENT NET CONSOLIDÉ AU 31 DÉCEMBRE 2017

|

|

31/12/2017 |

31/12/2016 |

|

|

|

|

|

|

|

Emprunt obligataire (yc intérêts courus et frais de mise en place) |

703,4 |

610,4 |

|

|

Emprunts sur établissements de crédit et autres |

429,0 |

350,2 |

|

|

Emprunts sur établissements de crédit et autres |

1.132,3 |

960,6 |

|

|

|

|

|

|

|

Autres dettes et autres créances financières |

(60,6) |

(31,7) |

|

|

|

|

|

|

|

Trésorerie et équivalents de trésorerie |

(776,4) |

(631,8) |

|

|

Banques créditrices (découverts bancaires) |

10,2 |

14,7 |

|

|

Trésorerie nette et autres |

(766,2) |

(617,1) |

|

|

Total endettement net |

305,5 |

311,8 |

|

TABLEAU DES FLUX DE TRESORERIE AU 31 DÉCEMBRE 2017

|

(en millions d'euros) |

31/12/2017 |

31/12/2016 |

|

|

Résultat net des sociétés intégrées |

191,3 |

142,3 |

|

|

Élimination des charges et produits sans incidence sur la trésorerie |

33,4 |

25,5 |

|

|

Capacité d'autofinancement après coût du financement et impôts |

224,7 |

167,8 |

|

|

Élimination des charges (produits) d'intérêt nettes |

28,9 |

25,7 |

|

|

Élimination de la charge d'impôt (y compris impôts différés) |

81,6 |

77,8 |

|

|

Capacité d'autofinancement avant coût du financement et impôts |

335,1 |

271,3 |

|

|

Incidence de la variation du BFR liée à l'activité |

(24,0) |

(15,9) |

|

|

Dividendes reçus des sociétés mises en équivalence |

13,5 |

20,3 |

|

|

Intérêts versés |

(16,5) |

(15,2) |

|

|

Impôts payés |

(86,7) |

(51,7) |

|

|

Flux de trésorerie liés aux activités opérationnelles |

221,4 |

208,8 |

|

|

|

|||

|

Flux de trésorerie liés aux Investissements opérationnels (nets) |

(32,7) |

(23,3) |

|

|

Cash flow libre |

188,7 |

185,5 |

|

|

Acquisitions de filiales et autres variations du périmètre |

(4,4) |

(53,4) |

|

|

Autres investissements financiers nets |

(5,9) |

(2,2) |

|

|

Flux de trésorerie liés aux opérations d'investissement financiers |

(10,3) |

(55,5) |

|

|

Augmentation de capital |

22,7 |

0,0 |

|

|

Dividendes payés aux actionnaires de la société-mère |

(132,7) |

(120,5) |

|

|

Autres mouvements liés aux capitaux propres |

(8,8) |

(34,2) |

|

|

Variation des dettes et créances financières (nets) |

89,1 |

(64,0) |

|

|

Flux de trésorerie liés aux opérations de financement |

(29,7) |

(218,6) |

|

|

Incidence de la variation des taux de change |

0,4 |

(0,3) |

|

|

Variation de trésorerie |

149,1 |

(88,9) |

L’impact de l’application des nouvelles normes comptables IFRS 15 et IFRS 16 est présenté sur les comptes au 31 décembre 2017 selon le reporting opérationnel.

La norme IFRS 15 « Produits des activités ordinaires tirés des contrats conclus avec des clients », d’application obligatoire depuis le 1er janvier 2018, a un impact limité sur les comptes du Groupe. L’application de cette norme a pour principal effet, pour les activités de promotion immobilière en France, une modalité de reconnaissance du chiffre d’affaires et des marges à l’avancement plus rapide qu’auparavant. En effet, le calcul de l’avancement s’effectue désormais sur la totalité des coûts stockables (y compris notamment le terrain). Symétriquement le backlog du Groupe diminue du cumul de cet avancement plus élevé (baisse de 627 millions d’euros au 31 décembre 2017, soit -14%).

La norme IFRS 16 « Contrats de location », d’application obligatoire au 1er janvier 2019 est appliquée par le Groupe de manière anticipée au 1er janvier 2018. Cette norme impose aux preneurs la comptabilisation de l’ensemble des loyers restant à payer sous forme d’un droit d’utilisation en immobilisations et d’un passif de location en dette financière. Pour Nexity, les loyers concernés (80 millions d’euros payés en 2017) concernent principalement pour moitié les immeubles utilisés pour l’exploitation et pour le solde les logements gérés dans le cadre de l’activité de gestion de résidences étudiantes (Nexity Studéa). Les principaux impacts simulés sur le bilan au 31 décembre 2017, sont une augmentation des immobilisations et de la dette nette d’environ 300 millions d’euros. L’impact sur le compte de résultat se traduit par une amélioration de l’EBITDA d’environ 80 millions d’euros, le résultat net restant pratiquement inchangé.

COMPTE DE RÉSULTAT CONSOLIDÉ AU 31 DÉCEMBRE 2017

|

(en millions d'euros) |

31/12/2017 |

Impact |

Impact |

31/12/2017 |

|||

|

Chiffre d'affaires |

3.506,1 |

65,1 |

- |

3.571,3 |

|||

|

Charges opérationnelles |

(3.137,7) |

(65,0) |

79,5 |

(3.123,2) |

|||

|

EBITDA |

368,5 |

0,1 |

79,5 |

448,1 |

|||

|

Amortissement et dépréciation des immobilisations |

(24,4) |

- |

(74,7) |

(99,1) |

|||

|

Dotations nettes aux provisions |

(4,2) |

- |

- |

(4,2) |

|||

|

Paiements en actions |

(14,3) |

- |

- |

(14,3) |

|||

|

Déstockage frais financiers affectés aux opérations |

(5,1) |

- |

- |

(5,1) |

|||

|

Résultat opérationnel courant |

320,5 |

0,1 |

4,8 |

325,5 |

|||

|

Coût de l'endettement financier net |

(30,4) |

- |

(9,0) |

(39,4) |

|||

|

Autres charges et produits financiers |

0,9 |

- |

0,9 |

||||

|

Résultat financier |

(29,5) |

- |

(9,0) |

(38,5) |

|||

|

Résultat des activités courantes avant impôts |

291,0 |

0,1 |

(4,2) |

286,9 |

|||

|

Impôts sur les bénéfices |

(94,8) |

(0,0) |

1,4 |

(93,4) |

|||

|